Con el 8.º retiro de fondos de la AFP, los afiliados pueden acceder a hasta 4 UIT (S/21,600 aprox.) de su fondo de pensiones. Esta medida busca brindar liquidez y autonomía a las personas que necesitan cubrir gastos o aprovechar oportunidades financieras. Pero ¿Cómo puedes darle un uso estratégico y efectivo a este dinero de AFP?

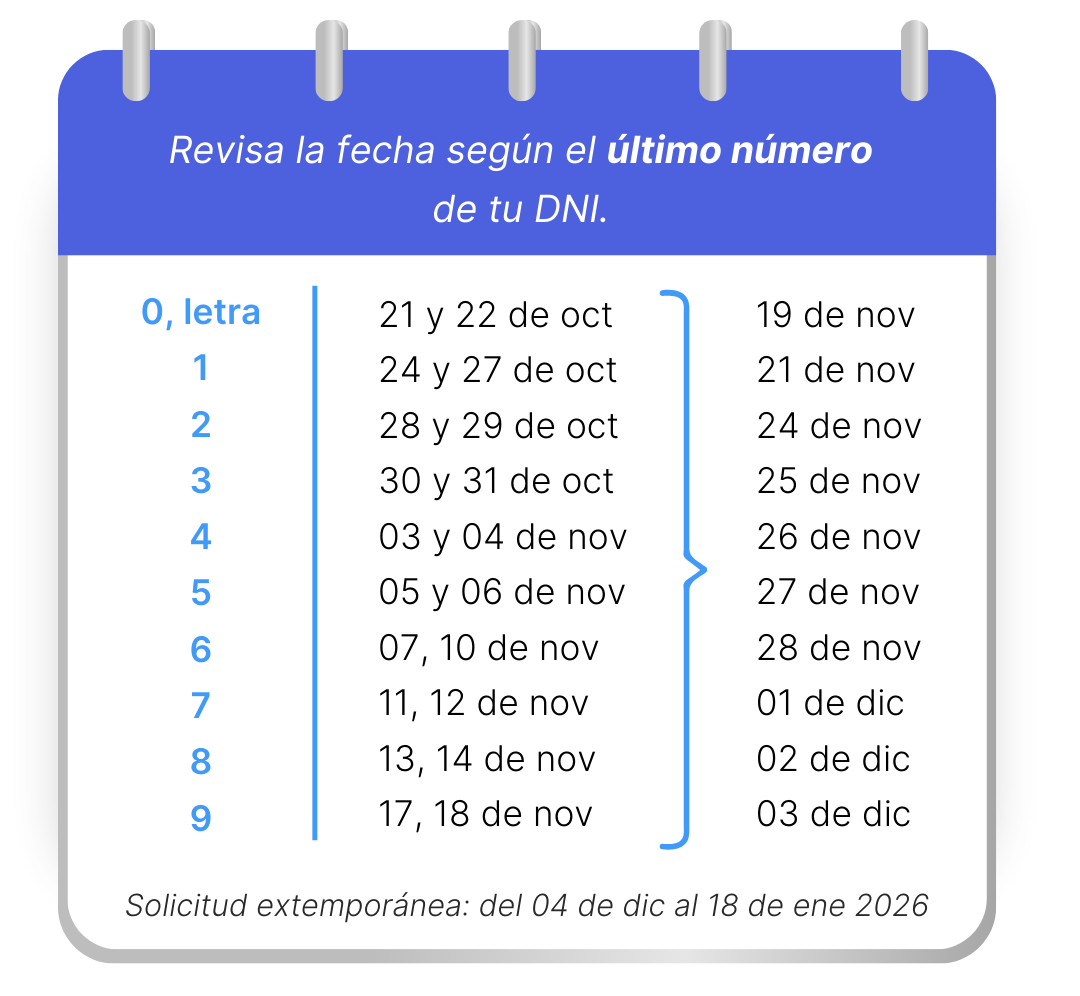

Calendario del 8.º retiro de AFP

Antes de tomar cualquier decisión, es importante saber las fechas y los plazos en los que podrás recibir el dinero de tu AFP.

El proceso se realizará de forma escalonada según el último dígito del DNI, y el retiro total se entregará en cuatro desembolsos:

- Primera entrega: hasta 1 UIT (S/5,400) dentro de los 30 días calendario tras presentar la solicitud.

- Segunda entrega: hasta 1 UIT dentro de los 30 días posteriores al primer desembolso.

- Tercera entrega: hasta 1 UIT dentro de los 30 días siguientes al segundo desembolso.

- Cuarta entrega: hasta 1 UIT dentro de los 30 días posteriores al tercero, si corresponde.

Qué puedo hacer con el dinero de mi AFP

Una vez tengas mapeadas las fechas y montos aproximados que recibirás de tu AFP, procura diversificar tu dinero en opciones que sean importantes para tu vida personal y tu estabilidad financiera. Aquí tienes cinco formas inteligentes de aprovechar tu dinero:

1. Prioriza el pago de deudas

Si tienes deudas pendientes, empieza por pagar las de mayor tasa de interés, como las tarjetas de crédito o los préstamos personales. Reducir deudas mejora tu liquidez mensual y fortalece tu salud financiera.

2. Invierte en tu educación profesional

Cursos, certificaciones o especializaciones son una inversión que genera retornos a largo plazo. Capacitarte te abre nuevas oportunidades laborales o empresariales que pueden ser muy beneficiosas para tu crecimiento profesional.

3. Financia tus proyectos personales

Usa parte de tu AFP como capital semilla para emprender o impulsar una meta. Transformar tu dinero en oportunidades puede generar ingresos sostenibles.

4. Crea un fondo de emergencia

Destina un porcentaje a un fondo líquido y seguro. Estar preparado ante imprevistos te da estabilidad sin recurrir a préstamos o tarjetas con altas tasas de interés.

5. Haz crecer tu AFP con inversiones inteligentes

Las AFP sirven para proteger y rentabilizar tu dinero, pero existen alternativas con una mejor rentabilidad y a plazos no tan extensos. El secreto está en saber dónde invertirlo y bajo qué estrategia.

A continuación, te mostramos dónde invertir tu AFP según tu perfil de riesgo y los tiempos de retorno.

Dónde invertir mi AFP: alternativas rentables y seguras

Factoring

El factoring permite invertir en facturas por cobrar de empresas que necesitan liquidez. Es ideal para perfiles moderados y conservadores que buscan rentabilidad sin asumir grandes riesgos.

- El factoring en el Perú te ofrece una rentabilidad anual entre 12% y 18%, superior a la de otros activos de inversión tradicionales.

- Ofrece plazos de retorno cortos, entre 30 y 120 días.

- En empresas de factoring como Finsmart, el riesgo es controlado, ya que las facturas están respaldadas por un análisis riguroso de la empresa pagadora de esas facturas.

- Permite diversificar en varias operaciones de distintos sectores económicos, como minería, telecomunicaciones, energía, tecnología, retail, entre otros.

Gestora de fondos

Las gestoras de fondos son una gran alternativa para aquellos perfiles que buscan mantener un nivel de riesgo conservador y que además prefieren derivar la gestión de inversión a especialistas dedicados a administrar eficientemente tu dinero.

- Las gestoras que protegen tu inversión con respaldo ofrecen una rentabilidad promedio del 12% anual.

- Son adecuadas para plazos de mediano a largo plazo.

- Tienen la característica de ofrecerte orientación y asesoramiento en tu inversión.

👉 Haz clic aquí si quieres saber más sobre las gestoras de fondos y cómo pueden ayudarte en tu crecimiento financiero a largo plazo.

Depósitos a plazo fijo

Los depósitos a plazo fijo ofrecen seguridad total y rendimientos predecibles. Es ideal para perfiles conservadores que priorizan la estabilidad sobre el rendimiento. Solemos encontrar esta alternativa tradicional en muchos bancos, aunque con tasas cada vez menos competitivas.

- Las entidades bancarias ofrecen entre 3% y 5% de rentabilidad anual.

- El capital está garantizado por la entidad financiera.

- Los plazos están pactados, por lo que sabes de antemano cuánto y cuándo recibirás tu dinero.

Usa tu retiro AFP con estrategia

El 8.º retiro de AFP te da libertad, pero también una oportunidad de reorganizar tus finanzas y generar rentabilidad.

Si te preguntas “¿qué puedo hacer con el dinero de mi AFP?”, la respuesta está en equilibrar: cubrir tus necesidades inmediatas, eliminar deudas y hacer que una parte siga creciendo de forma segura.

Invertir con criterio es la mejor forma de proteger tu futuro financiero.

Preguntas frecuentes sobre el retiro de AFP

1. ¿Cuánto puedo retirar en el 8.º retiro de la AFP?

Puedes retirar hasta 4 UIT, lo que equivale aproximadamente a S/21,600. Este monto se entrega en cuatro desembolsos de hasta 1 UIT cada uno.

2. ¿Cuándo puedo solicitar el retiro de mi AFP?

La fecha de solicitud depende del último dígito de tu DNI. Cada AFP publica un cronograma oficial indicando los días exactos para registrar tu solicitud.

3. ¿Cuánto demora el depósito después de solicitar mi AFP?

Cada desembolso se realiza en un plazo máximo de 30 días calendario después de solicitarlo.

Ejemplo: solicitas el primer desembolso → recibes hasta 1 UIT dentro de los siguientes 30 días.

4. ¿Dónde invertir mi AFP después de retirarla?

Las alternativas más comunes para perfiles moderados y conservadores son:

- Factoring: Permite invertir en facturas por cobrar de empresas que necesitan liquidez. Es ideal para perfiles moderados y conservadores que buscan rentabilidad sin asumir grandes riesgos. Ofrece rentabilidad hasta 18% anual, con retornos de 30-120 días.

- Fondos mutuos: Gran alternativa para aquellos perfiles que buscan mantener un nivel de riesgo conservador, y que además prefieren derivar la gestión de inversión a especialistas dedicados a administrar eficientemente tu dinero. (hasta 12% anual, retorno desde 1 año)

- Depósitos a plazo fijo: Los depósitos a plazo fijo ofrecen seguridad total y rendimientos predecibles. (hasta 5% anual)La elección depende de tu horizonte de tiempo y tolerancia al riesgo.