En una herramienta de inversión como el Factoring, las clasificaciones de riesgo tienen como fin orientar a los inversionistas sobre los indicadores de la capacidad de pago de las empresas para cumplir con sus obligaciones financieras.

Y ya que son fundamentales para que los inversionistas puedan evaluar el riesgo de cada operación y tomar decisiones informadas sobre las empresas en las que invertirán su dinero, hoy te contaremos todo sobre el proceso que realizamos en Finsmart y cómo puntuamos a las empresas que encontrarás en nuestra plataforma de inversión.

Tabla de Contenidos

¿Cómo se realiza la clasificación de riesgos en Finsmart?

Existen diversas metodologías para realizar la clasificación de riesgos en Factoring. Nosotros trabajamos según la Metodología de Finsmart que consiste en evaluar un conjunto de variables enfocadas en conocer y medir la experiencia de la empresa, tanto en su sector como en el sistema financiero.

Las principales variables que evaluamos son:

- Antigüedad en el negocio

- Número de trabajadores

- Clasificación en el Sistema Financiero

- Nivel de deuda directa e indirecta

- Garantías que respaldan sus obligaciones

- Promedio de días de pago

- Niveles de importación/exportación

- Protestos

- Rango de facturación, según sea el caso

Además, tomamos en consideración el criterio experto, es decir, efectividad con Finsmart, experiencia con Factoring en otras entidades, nivel de exportaciones/importaciones, nivel máximo de deuda alcanzado, grupo económico, situación del sector económico, noticias, entre otros.

Es importante resaltar que esta clasificación no es una asesoría, ni respaldo ni recomendación de inversión, pues todo aceptante de facturas (empresa pagadora o adquirente deudor) pasa por el proceso de evaluación.

Para Jesús Navarro, Jefe de Riesgos en Finsmart, cualquier empresa que trabaje con Factoring debe realizar una evaluación exhaustiva de clasificación de riesgos, la cual contribuye al beneficio de los inversionistas.

Él comenta que aunque en Finsmart no se realiza ninguna sugerencia o recomendación para invertir en alguna oportunidad de inversión que tengamos en plataforma, es importante filtrar lo mejor posible a las empresas con las que se trabaja:

"En nuestro caso, el proceso de clasificación de riesgos involucra la recopilación de información para la toma de decisión. Por ello consideramos que este proceso de evaluación es vital para nosotros, ya que es la forma de brindar alternativas de inversión saludables. Esto no solo nos ayuda a conocer mejor a las empresas, sino también mantener una cartera saludable".

¿Cómo se generan las tasas que ofrecemos en plataforma?

En Finsmart se asigna el porcentaje de rentabilidad que puedes ver en plataforma según una combinación de variables como el plazo de pago, la calificación realizada por nuestro equipo de Riesgos y si tenemos experiencia o no trabajando con la Empresa Pagadora, es decir, cuántas operaciones hizo con nosotros.

Cuando una factura llega a nosotros y pasa por esta evaluación, luego de ello se analizan el número de días de vencimiento y el histórico de cobro efectivo de dicha empresa con nosotros para generar la tasa que ves en plataforma.

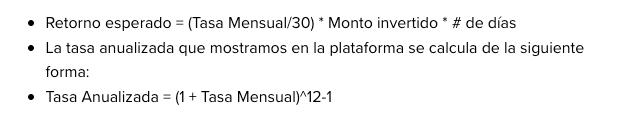

Recuerda que en Factoring se suele trabajar en base a una tasa mensual y luego se proyecta el cálculo de la tasa anualizada.

¿Cómo calcular el retorno esperado?

Te dejamos aquí la fórmula para calcular el retorno esperado que se obtiene en nuestra plataforma:

Ejemplo:

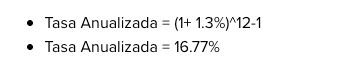

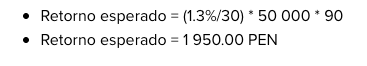

Hay una factura de S/ 50 000 con una tasa mensual publicada de 1.3% a 90 días. ¿Cuál es la Tasa Anualizada de la factura y cuál es el retorno esperado si quiero invertir S/ 50 000?

Dato: En el retorno no se considera la Retención por Renta de Segunda Categoría del 5% que debe pagarse a SUNAT sobre la ganancia generada.

En Finsmart nos tomamos muy en serio la calificación de cada empresa, por eso seguimos trabajando en analizar al detalle cada factura nueva que llega a nuestra plataforma.